Capacitatea seniorilor de a lua decizii financiare consolidate de cunoștințe, experiență

Noile cercetări au constatat că o experiență și cunoștințe financiare dobândite într-o viață compensează capacitatea scăzută a persoanelor în vârstă de a procesa în mod eficient informațiile atunci când iau decizii financiare.

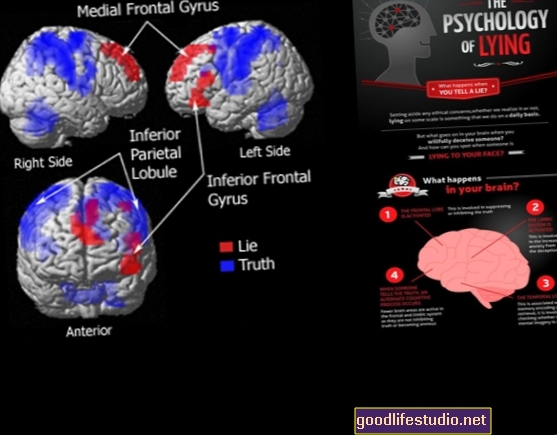

Utilizând scoruri de credit și teste de capacitate cognitivă, cercetătorii de la Universitatea din California, Riverside și Columbia University au găsit dovezi că „inteligența cristalizată”, dobândită prin experiență și cunoștințe acumulate, este mai importantă decât „inteligența fluidă”, capacitatea de a gândi logic și procesează informații noi.

Cercetătorii observă că studiile din trecut au arătat că inteligența fluidă scade odată cu bătrânețea, fenomen cunoscut sub numele de „declin cognitiv”.

Cercetătorii au menționat că studiul lor a constatat că o creștere a deviației standard a inteligenței fluide, egală cu aproximativ 15 puncte IQ, a corespuns cu încă 22 de puncte pe un scor de credit.

Ei au descoperit, de asemenea, că o creștere a deviației standard a informațiilor cristalizate din domeniul financiar, care echivalează cu răspunsul cu 3,5 întrebări mai precise cu privire la un test de alfabetizare financiară cu 13 întrebări, corespundea cu încă 47 de puncte pe un scor de credit.

„Cercetările arată că, în ciuda griului cognitiv, luarea deciziilor financiare ale persoanelor în vârstă poate fi mai„ aurie ”decât ar putea sugera creierul încetinit”, a spus Ye Li, Ph.D., profesor asistent de management și marketing la UC Riverside School of Business Administration, care este autorul principal al lucrării.

El observă că studiul are implicații importante pe măsură ce populația îmbătrânește. Unul din cinci americani este de așteptat să aibă peste 65 de ani până în 2030, iar numărul persoanelor cu vârsta de 65 de ani și peste tot în întreaga lume se va dubla până în 2035, a raportat el.

Aceasta înseamnă că mai mulți oameni cu bogăție acumulată se vor confrunta cu decizii cu privire la cât de repede să-și consume averea și cum să se asigure că va dura pentru anii lor de viață rămași. Mai mult, schimbările de politici, cum ar fi Obamacare și trecerea de la pensii la planurile 401 (k), au transferat numeroase decizii complexe financiare și de îngrijire a sănătății către persoane.

Noua cercetare examinează datele de la 478 de rezidenți din Statele Unite care au finalizat o serie de teste cognitive, decizionale și demografice, inclusiv evaluări ale alfabetizării financiare și de sănătate. Aceste date au fost apoi combinate cu scorurile de credit ale participanților, au spus cercetătorii.

Cercetătorii au susținut că persoanele care prezintă informații financiare, cum ar fi factorii de decizie politică sau firmele de servicii financiare, trebuie să țină cont de faptul că inteligența fluidă scade la adulții în vârstă.

Acest lucru ar putea fi făcut, au spus ei, prin limitarea numărului de opțiuni oferite sau permițând factorilor de decizie să sorteze opțiunile după atribute. De exemplu, în loc să oferiți o listă de 50 de planuri de asigurări de sănătate, lista ar putea fi filtrată în funcție de costul lunar sau costurile maxime din buzunar. Chiar mai bine, ajutoarele pentru decizie ar putea evidenția cele mai bune planuri bazate pe condițiile anterioare de sănătate și utilizarea asigurărilor, concluzionează cercetătorii.

Studiul, susținut de Institutul Național pentru Îmbătrânire și Dotare Națională pentru Educație Financiară, a fost publicat în jurnal Lucrările Academiei Naționale de Științe.

Sursa: Universitatea din California-Riverside